円/米ドルの為替レートが約20年ぶりに130円台に乗せてきました。長い時間軸で為替レートを俯瞰すると、1米ドル=360円という固定相場制が1973年に変動相場制に変わった以降、紆余曲折がありながらも円高トレンドが続いてきました。約20年前の130円前後は円高トレンドの過程で、今回の130円台乗せは円安トレンドの過程で起こったことに同じ130円でも大きな違いがあります。

円安は私たちの生活には輸入品の価格上昇などの形で家計にマイナスの影響を及ぼす一方、外貨預金や外国株式などに投資をするケースでは為替差益という形でプラスに作用します。お金周り全般に立てば円安には一長一短があり、また今後の為替レートは円高になる局面もさらなる円安になる局面もあることでしょう。

為替レートの推移は神のみぞ知ることになりますが、資源・エネルギーや食物など自給自足がままならない日本で暮らしていく限り、為替レートの変動に家計管理や資産形成などが影響を受けることが 避けて通ることができません。今後、為替、いい換えれば「外貨」とどのように向き合っていけばよいのかを4回に分けて考えていくことにしましょう。

20年ぶりに円安/米ドル高になっている背景

円安になっている背景には2つの要因があるといわれています。1つは日本と諸外国との二国間の金利差。もう1つが原油などの資源・エネルギーや小麦などの食物価格(原材料価格)が上昇していることです。順に見ていくことにしましょう。

1.二国間の金利差

二国間の金利差、ここでは日本と米国の金利差で説明していきましょう。2020年の春先に発生した「新型コロナウィルス」は瞬く間に世界を席巻、各国がロックダウンなどの対応措置を執った結果、世界同時不況に陥らないよう各国は前例のない大金融緩和を行いました。その後、ワクチンの開発、コロナウィルスに対する知見も増えてコロナとの共生に移りつつあるのはご存じのはずです。

米国はコロナの感染者や死亡者が世界一多いにもかかわらず、経済を動かすためにいち早くコロナとの共生を表明したことから、これまでコロナ対応による規制で抑えられていた欲望が一気に解き放たれ、近年にない好景気が到来したにもかかわらず物流網の混乱などで物価が高騰。物価の上昇を抑えるために政策金利の引き上げや市中にばらまいた資金(量的緩和)を吸収するテーパリングを始めるなど、コロナ禍の金融緩和から金融引き締めへと180度舵を切ったのです。

金利、中でも長期金利は将来の金融政策などを見越して動くことから、米国の金融引き締め政策を先取りする形で上昇したのです。ちなみに短期金利は金融政策に足並みを揃えて上昇するといわれています。

米国の長期金利が本格的に上昇した一方、日本の物価の上昇はかなり緩慢であることから日本銀行の金融政策は現状維持。日本の長期金利も米国の長期金利に連動して上昇したものの、日本銀行が0.25%を超えることを「指し値オペレーション」という形で強烈に牽制。時の経過と共に日本と米国の金利差は拡大、通常は金利が上昇していく通貨は買われることから、米ドル=買い、日本円=売りという形となり円安が進んだのです。

2.原油などの資源・エネルギーや小麦などの食物価格(原材料価格)の上昇

もう1つは資源・エネルギーや小麦といった食物などの価格上昇です。

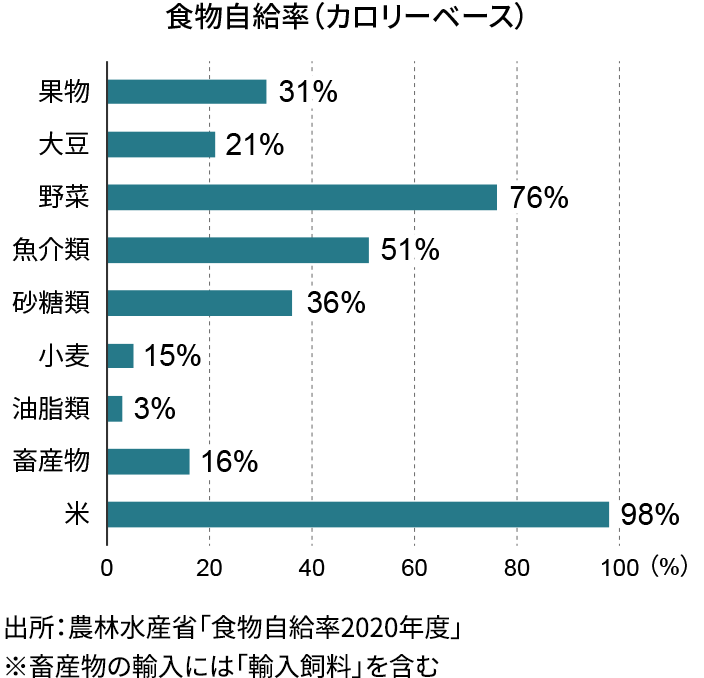

日本のエネルギーはほぼ100%海外に依存(輸入)、食物自給率も37%(2020年度、農林水産省試算のカロリーベース)と残りの63%を海外からの輸入に頼っています。このため原油や天然ガスなどの資源、小麦や大豆などの食物の価格が上昇すると、その分たくさんの外貨を準備しなければなりません。たとえば原油、日本が諸外国から輸入(買い付ける)する受け渡しは、基本は相手国が米国でなくても「米ドル」で行う必要があるのです。

化石燃料海外依存度

| 化石燃料名 | 海外依存度 |

| 原油 | 99.7% |

| LNG(天然ガス) | 97.7% |

| 石炭 | 99.5% |

出所:資源エネルギー庁「統合エネルギー統計2019年」

つまり、資源・エネルギーや食物などの価格が上昇すれば、たくさんの米ドル(外貨)を準備しなければ受け渡しができないので米ドル(外貨)=買い、円=売りの取引量が増えて円安になるのです。約20年ぶりの円安水準と騒がれていますが、日米の金利差拡大、資源・エネルギーや食物などの上昇という2つの要因が大きいのです。

国内物価の上昇に円安が与えている影響は3割程度

約20年ぶり円安水準となる1米ドル=130円台に乗せたことから、国内でもさまざまなものが値上げされていると連日のように報道されています。報道を見ていると値上げの要因が円安によるものと見聞きできることから「悪い円安」という論調が増えているように感じられてなりません。しかしながら、値上げの根本的な要因は資源・エネルギー、食物などの原材料価格の上昇が主要因で、円安は値上げ分を上乗せしているに過ぎないのです。

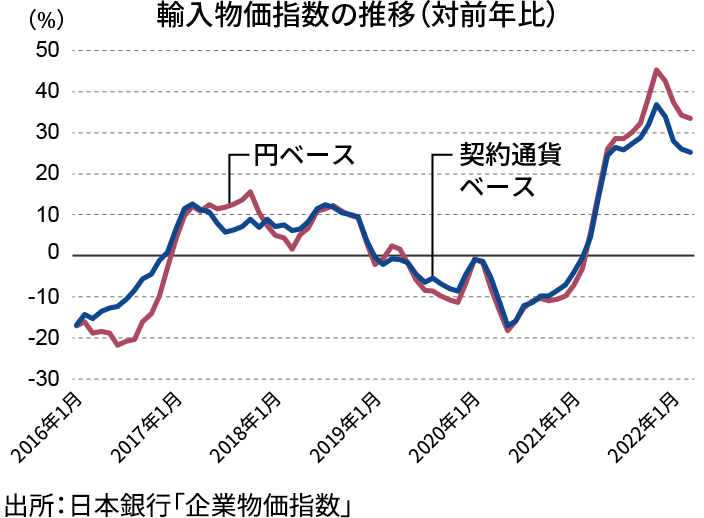

企業間の取引における価格の推移である「企業物価指数」の1つに「輸入物価指数」があるのですが、同指数には「契約通貨ベース」と「円ベース」の2つがあります。たとえば、2022年3月の輸入物価指数は契約通貨ベースが対前年比25.2%、円ベースでは同33.4%の上昇となっています。その差の8.2%が円安による上乗せ分になりますが、8.2%は円ベースの上昇分の24.55%、つまり円ベースの上昇分の24.55%が円安による上乗せ分で残りの75.45%は原材料価格の上昇になるのです。コロナ禍以降の同指数の推移を検証すると、最も多いときで円安の上乗せ分は35%前後ですから、2021年の後半以降のさまざまなものの値上げラッシュは円安よりも資源・エネルギー、食物などの原材料価格の上昇が大きいといえるわけです。

翻って、収入が増えない中の値上げは家計に厳しいものがありますが、資源・エネルギーや食物自給率の低い状況は今に始まったことではありません。資源・エネルギーや食物の自給率を高める政策を進めてこなかったツケを値上げラッシュという形で家計が負担させられているのかもしれません。

今後も円安は続くのか

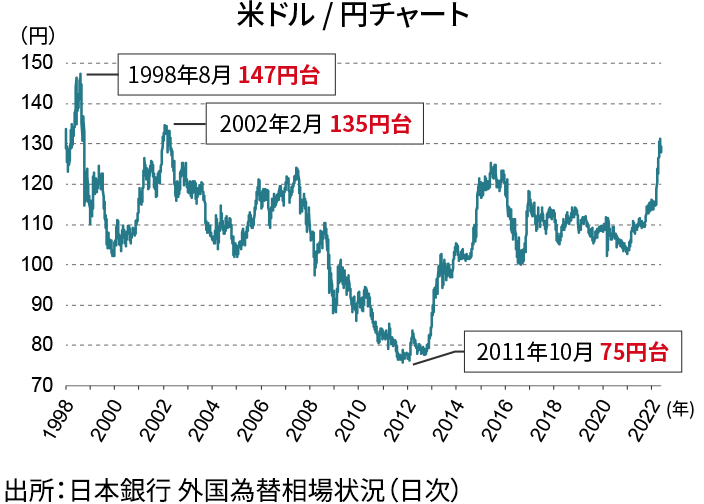

20年ぶりの円安/米ドル高となる130円台に乗せてきた為替レート。筆者はテクニカル分析の専門家ではありませんが、過去の為替レートの動きから俯瞰すれば、2002年2月の135円台、135円を抜ければ1998年8月の147円台を目指す可能性があるでしょう。ただ為替の先行きを百発百中で充てることができるのは神様だけでしょうが、2011~2012年頃に付けた1米ドル=75円台に戻る可能性はかなり低いと思われてなりません。その要因に資源・エネルギーや食物などの原材料の買い付け競争に日本が勝ち続けることができるか疑問が残るからです。

金融政策は日銀が現状維持を続ける一方、諸外国は政策金利の引き上げを行うので金利差拡大となる円安へのフォローの風が吹くでしょうが、日本が将来政策金利を引き上げたり、あるいは諸外国の景気が後退傾向にあれば諸外国も金融政策を引き上げから緩和に転換するときがくることでしょう。したがって、金利差を背景とした円安が永遠に続くことはなく、時に金利差縮小となり円高傾向になることもありえるからです。金利差だけにフォーカスすれば、円高要因にもなるし円安要因にもなり得るのです。

しかし、日本のエネルギーや食物自給率が大幅に改善されないという前提にたてば、輸入物価指数の上昇要因の6~7割が原材料価格によることから、金利差よりも原材料価格がどうなるのかが為替に与える影響は大きいと考えざるを得ないのです。食物は天候により豊作や不作と収穫量が左右され、また資源・エネルギーは政治的な要素が大きいため価格動向を予測するには至難の業といえるでしょう。しかしながら、原材料の取引を商売と考えるならば、売る側は1円でも高く買う側は1円でも安くとなるのですが、買う側の人数(国)が増えれば1円でも安くという交渉は難しくなるはずです。

人は所得が増えて生活が豊になると、おいしいものを食べたい、良い環境に住みたい等々の欲が増すといわれています。これまで日本はお得意様だったかもしれませんが、時の経過と共に中国などの新興国の経済力が増したことを背景にさまざまなものを諸外国から輸入を始めているのです。こうした諸外国と競争して原材料を買い付けてい行くのですから、売る側からすればこれまでのお得意様日本に多少の融通を付けるでしょうが、儲けを考えれば1円でも高く売って利益を増やしたいと思うはずです。GDPの規模で日本を抜いた中国が日本より高い価格で買うと手を上げれば、儲けを考える売る側は中国に売ろうとするため、これまでと同じ量を購入しようとすれば日本も高い価格で購入せざるを得ない=買い負けないように価格を考慮する必要があるのです。

また、日本の人口減や先進国で最速で進行する超高齢化も円高になりにくい要因に数えられます。投資は成長する国に資金をたくさん投じるのが基本になりますから、日本は大胆な構造改革を行わない限り、人口減や急速な超高齢化を背景に今後も低成長に甘んじる可能性が高いといわざるを得ないのです。低成長の日本へ諸外国から投資資金を呼び込むのは難しい反面、経済成長の高い国へ日本から資金が流出してい行くことがありえるでしょう。事実、個人が資産形成を行う際の有力商品の1つである投資信託の資金流出入では、日本株式型投信からは資金流出、海外株式型投信は資金流入という資金の動きが顕在化しています。為替にいい換えれば「円を売って外貨を買っている」ことになるのです。若年層の資産形成では経済成長の低い(株価上昇が期待しにくい)日本より経済成長の高い海外、中でも米国への投資が一段と加速しています。

かつてのような円高になりにくい環境を考えれば、家計管理、資産形成などのお金周り全般を俯瞰すれば、家計に外貨を取り入れていくことの重要度は今後より高まるといえるでしょう。

続く第2回は外貨投資で気になる、手数料と課税関係について紹介します。

▶ 外貨商品の手数料と課税関係

プロフィール

深野 康彦(ふかの やすひこ)

プロフィール

深野 康彦(ふかの やすひこ)

有限会社ファイナンシャルリサーチ代表

ファイナンシャルプランニング技能士1級

1962年生まれ。FP業界歴34年(2022年4月現在)を誇る。金融資産運用設計を研鑽して1996年に独立。メディアやセミナーを通じて、資産運用のほか、住宅ローンや生命保険、あるいは税金や年金などのお金周り全般についての相談業務や啓蒙を幅広く行っている。日本経済新聞夕刊「投信番付」のほか連載多数。オールアバウトではマネープランクリニックを担当しているほか、さまざまな分野のガイドを行っている。