こんにちは、ファイナンシャルプランナーの豊田 眞弓です。

これまで未就学児から小学生までに、ご家庭でできる金融教育についてやっておきたいことをお伝えしました。

【おうちで金融教育1】子どもの金融教育はじめの一歩。子ども名義の口座を作ろう(未就学児~小学校低学年)

【おうちで金融教育2】毎月のお小遣いを導入する際には、必ずコレをやろう(小学生)

キャッシュレス決済が進むなか、子どもたちが現金に触れる機会が減ってきているようです。お金が見えなくなる中、子どもの金銭感覚を育むための金融教育はとても重要になっています。今回は、キャッシュレス時代の金融教育について考えていきましょう。

「お金を知らない子どもたち」が増えていく!?

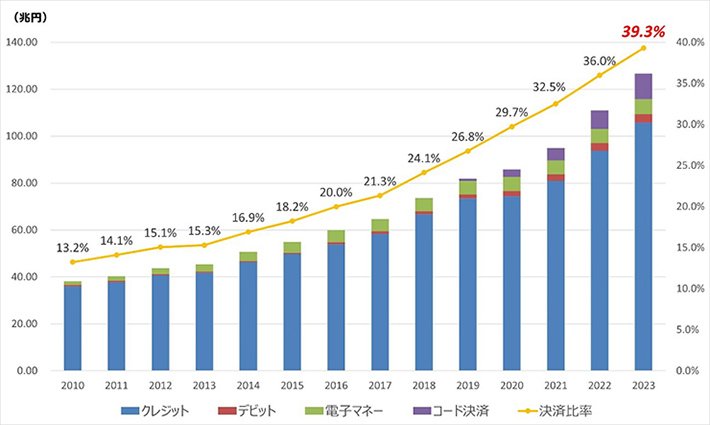

日本はキャッシュレス決済比率が急激に上昇しています。2025年までに4割程度(*1)にするという目標を掲げ、さまざまな推進策をとってきたことで、2010年のキャッシュレス決済比率13.2%程度で40兆円未満だったものが、2023年は39.3%、120兆円超と大きく伸びました。

キャッシュレス決済額及び比率の推移(2023年)

出典:経済産業省ウェブサイト

将来的には世界最高水準の80%を目指していく(*2)との目標も掲げており、今後もさらに伸びていくことが見込まれます。

(*1)「成長戦略フォローアップ」(令和元年6月21日閣議決定)における目標値

(*2)「キャッシュレス・ビジョン」(平成30年4月11日 キャッシュレス検討会策定)における目標値

キャッシュレス決済が進めば進むほど、子どもたちはお金(現金)を見る、あるいは触れる機会が減っていきます。世代が下がるほど、「お金を知らない子どもたち」が増えていくことになり、子どもたちへの金融教育が難しくなることが心配されています。「見えないお金」をどう子どもたちに伝えていくかが、ご家庭においても大きな課題になっています。見えないがゆえに、使えば減ることや、お金の有限性などがわかりにくくなっています。キャッシュレス時代でも、お金に対する価値観の形成を促し、しっかり金銭管理ができるようになるよう、小学生から中学生、高校生までの12年の間に、時間をかけて伝えていく必要があります。

「見えないお金」には何がある?

ところで、「見えないお金」にはどのようなものがあるでしょう。クイズ形式で話題に出して聞いてみるのもいいかもしれません。小学生だと回答は限られるかもしれませんが、中学生・高校生であればいろいろ挙げてくるかもしれません。ちなみに、整理すると次のようにたくさんあります(分類の仕方はいろいろあります)。

見えないお金

・クレジットカード:代金を後で支払えるカード

・デビットカード:カードで支払うと同時に銀行口座から引き落とされるカード

・交通系電子マネー:Suica、PASMO、ICOCAなど

・QRコード系電子マネー:PayPay、楽天ペイ、d払い、auペイなど

・流通系電子マネー:WAON、nanaco、楽天Edyなど

・クレジットカード系電子マネー:iD・QUICPayなど

・商品券など:図書カード、ビール券など

・プリペイドカード:iTunesカード、Amazonギフトカードなど

・ポイント:Vポイント、dポイントなど

・仮想通貨:インターネット上でやりとりできる財産的価値。ビットコインなど

実際に、親自身が使っている現物を見せながら説明すると理解が進みます。その際に、単に機能などを説明するだけではなく、どのように使い分けているのか、なぜそうしているのかなども話してあげると、より理解が進むでしょう。例えば、デビットカードであれば、使う際に、「今、口座から引き落とされたんだよ」と言って銀行の画面を見せると、今、何が起きているのかがわかります。「(デビットカードは)口座にお金がないと引き落とせないから使いすぎない」ことも説明すると、小学生であっても十分理解できると思います。

折に触れてキャッシュレス決済の話題を出し、子どもと一緒に考え、話す機会をつくるようにしましょう。クレジットカードについても、買い物で使ったときに説明を加えるなどしましょう。中学生・高校生であれば、メリットだけでなく、リボ払いやキャッシングなど注意点などにも触れるようにしましょう。

筆者が家計相談を受ける中で、家計管理を乱す原因として多いのがクレジットカードのリボ払いの多用です。リボ払いとは、利用金額や件数に関わらず、設定した一定額を支払う方式で、15%程度と高金利。でも、たくさん借りても毎月の返済は1~2万円程度とラクなため、いつのまにか残債が膨らんでいたという人もいます。クレジットカードのリボ払いやキャッシングのリスクについても、中学・高校時代に親子でしっかり話しておきたいものです。

キャッシュレスでのお小遣い導入時はココに注意!

金融広報中央委員会「15歳のお金とくらしに関する知識・行動調査(2023年)」によると、高校1年生のキャッシュレス利用の現状がわかります。まず、キャッシュレス決済の経験がある人は64.4%。お小遣いをもらっている人は89.5%(平均4,787円/月)で、そのうち、キャッシュレスでもらっている人は12.3%と、8人に1人です。小学生や中学生のキャッシュレス決済利用はもっと少ないと推測しますが、前出のキャッシュレス決済比率がさらに上がってくれば、今後、お小遣いのキャッシュレス化なども広がっていくと考えられます。

お子さんの学年を問わず、ご家庭で毎月固定のお小遣いをキャッシュレスで渡し始める際には、いくつか注意したい点があります。

最初はあえて現金管理を体験させてからキャッシュレスへ

特に小・中学生で毎月固定のお小遣いを始める際には、最初の1~3ヶ月は、現金管理を体験しましょう。現金でのお小遣い管理に慣れたらキャッシュレスに移行します。

お小遣いは現金で渡し、チャージをする

最初は特に、お小遣いは現金で渡し、チャージをすることを体験させましょう。送金機能などがあるQRコード系電子マネーもありますが、あえて使わず、現金で渡してチャージをすると金額が増えるという体験をさせ、感覚的に理解してもらうようにしましょう。

おうちの人が働いて得た収入の一部であることを説明

お小遣いはおうちの人が働いて得た収入の一部であることを説明します。できれば、職場見学などで親が働いている姿を見てもらう機会を設け、お小遣いがおうちの人の労働から生まれているイメージが明確になるようにしたいものです。

使いすぎ予防に小遣い帳や家計簿アプリの習慣を

前出の調査に、「現金よりもキャッシュレス決済時の方がお金を使いすぎることがあるか」という問いがあり、「ある」と答えた割合は33.9%でした。キャッシュレス決済は、お金を使った感じがしなくて使いすぎる可能性がある点を頭に置き、小遣い帳をつける、家計簿アプリを活用するなどで、「管理」をする習慣をつけましょう。キャッシュレス決済は履歴が残るのですが、複数のキャッシュレス決済を利用したり、一部は現金を使うこともあるため、やはり記録は別につけて、「管理」をする習慣を身に付けましょう。

親子で振り返りをする習慣を

毎回お小遣いを渡す際には、前月のお小遣いの記録を見せてもらい、どんな使い方をしたかを話題にして振り返りの時間をとりましょう。

高校生はデビットカードにも慣れておこう

金融教育の目安として、子どもが成年年齢を迎える前までに、最低でも金銭管理(収支管理)の習慣を身に付けさせたいものです。具体的には、「17歳」が1つのチェックポイント。問題があるお金の使い方が見られれば、親が関わって改善できるのもこの時期が中心です(子どもの性格などによっては、もっと早い場合もありますが)。

小学校、中学校と積み上げてきた仕上げの時期でもある高校生には、キャッシュレス決済の柱の1つとして、デビットカードを体験しておくことも大事だと思います。15歳になるとデビットカードが使えるようになるので、銀行カードと一体型のデビットカードを作って、使ってみるよう促してみるといいでしょう。

デビットカードは、店舗やネットなどでの支払いと同時に銀行口座から引き落とされるしくみのカードです。銀行口座から現金を出さずに代金などを支払える点や、残高がなければ使えないことから使いすぎることがないのが大きな特長です。買い物をするとポイントが付くのもメリットです。

ソニー銀行のデビットカードの場合は、使う予定の外貨を用意しておけば、海外でもデビットカードとして使うことができます。海外旅行に行けば、為替レートを調べながら海外のショップで買い物をすることで、為替を「体験」することができ、大きな学びの機会になるでしょう。「円安だから海外はしばらくお休み」というご家庭では、その理由を子どもにわかるように説明するだけでも、金融教育になりますね。

まとめ

キャッシュレス決済比率が高まり、お金が見えなくなればなるほど、子どもの金融教育の基本となる金銭管理・収支管理をしっかり伝えていく必要性が高まります。キャッシュレスでのお小遣いを始める際には、ご家庭でも意識して丁寧な導入をするようにしましょう。子どもたちにとって、キャッシュレス決済が、あたかも打出の小槌のようなものと誤解しないようにしたいものですね。

豊田 眞弓(とよだ まゆみ)

豊田 眞弓(とよだ まゆみ)

FPラウンジ代表。

ファイナンシャルプランナー、住宅ローンアドバイザー、相続診断士。

マネー誌や女性誌等のライターを経て、94年より独立系FP。マネーコラム執筆・監修、相談業務、講演・研修などで活動中。ライフワークとして、長年、子どもの金融経済教育に携わり、小・中・高生を対象にした金融経済教育授業は200件を超える実績がある。子どもマネー総合研究会会長のほか、亜細亜大学ほかで非常勤講師も務める。

FPラウンジ(FPラウンジのページへリンクします)