目次

こんにちは。ファイナンシャル・プランナー(FP)の岩本です。

住宅ローンも、ライフスタイルの変化に合わせて商品が増えています。

共働きが一般的となってきた中で「ペアローン」という言葉もよく耳にするようになりました。

今回は知っておきたいペアローンの概要と、気になるポイントをご説明いたします。

1. ペアローンを検討しているのはこんな人

ペアローンは、どのような人たちが利用を検討しているのでしょうか?

共働きの夫婦で、二人の力でマイホームを買うのなら、二人それぞれが名義を持ち所有したいと思うかたもいます。お互い経済的に自立しているのだから、住宅ローンも共に負担したいと思うでしょう。

また、ひとりの収入では希望金額の借り入れができないので、借り入れ金額を多くするため二人で借り入れする人もいます。

どちらの場合にも、ペアローンを検討することになります。

2. ペアローンとは?

それでは、ペアローンのしくみについて説明をしていきましょう。

(1) ペアローンのしくみ

ペアローンとは、同一物件に対して、二人それぞれが契約者として、住宅ローンを申し込む方法です。

たとえば4,000万円のローンを組む場合、夫が2,000万円を借り、妻が2,000万円を借りるといった方法です。

そのため、二人それぞれが住宅ローンの審査に通る条件を備えていなければなりません。

また、夫の借り入れに対しては妻が連帯保証人となり、妻の借り入れに対しては夫が連帯保証人となります。

この例でいえば夫婦がそれぞれ、自分の債務2,000万円と相手の保証2,000万円を負うことになります。

ペアローンを組むためには、一般的に次のような条件があります。

・ペアローン利用者が同居すること

・同じ金融機関でローン契約を同時に行うこと

・二人とも団体信用生命保険に加入できること

(2)収入合算との違い

夫婦などで一緒に住宅ローンを借りる方法として、ペアローンと比較されるのが「収入合算」です。

収入合算というのは本人の年収に、配偶者や父母、子など近親者の年収を加えて、住宅ローンの申し込みをする方法です。

収入合算も、二人で協力して住宅ローンを利用する方法のひとつではありますが、ペアローンとの大きな違いは主に「双方の契約上の立場」と「借り入れ時の契約方法」です。

ペアローンは、二人それぞれが契約者となり、お互いが債務者でお互いの連帯保証人という関係なのに対して、収入合算の場合は、契約者はひとり(主債務者)となり、もう一方は連帯債務者、もしくは連帯保証人となるという違いがあります。

3.ペアローンのメリット・デメリット

次に、ペアローンにはどのようなメリットとデメリットがあるのかを確認していきましょう。

(1)ペアローンのメリット

借り入れ額を増やすことができる

住宅ローンの借り入れ可能額は契約者の収入に応じて決まるため、収入によっては、希望の金額を借りられない場合もあります。

しかしペアローンであれば、二人の収入に対してそれぞれの限度額まで借り入れが可能となり、単独ローンより借り入れ額を増やすことが可能です。

別タイプのローンと組み合わせが可能

ペアローンは、それぞれが住宅ローンを契約するので、たとえば夫は固定金利30年ローン、妻は変動金利10年ローンというように、それぞれ異なった金利や返済期間を設定して利用することも可能です。

別々に住宅ローン控除が受けられる

住宅ローン控除とは、年末における住宅ローン残高の一定割合を所得税・住民税(一部)から控除できる制度です。

ペアローンは、それぞれ別のローン契約者となっているため、要件を満たしていれば、二人それぞれが住宅ローン控除を受けることができます。

ともに団体信用生命保険に加入できる

団体信用生命保険とは、住宅ローンの契約者が死亡または高度障害状態になってしまった場合、残りのローン残高を保険金で返済してくれる保険です。

ペアローンの場合、それぞれの契約に対して団体信用生命保険に加入することができます。

万一の時にパートナーの住宅ローンを背負う心配は軽減されます。

(2)ペアローンのデメリット

事務手数料などのコストが増える

ペアローンは二人それぞれが別々の住宅ローン契約を結ぶため、事務手数料などの諸経費が2契約分になります。

単独の住宅ローンに比べて、初期費用の負担が大きくなりますので、事前にどのくらい必要になるのかを確認しておきましょう。

二人とも審査に通らなくてはならない

二人がそれぞれ住宅ローンを借り入れるということは、それぞれが審査に通る必要があります。たとえば、どちらかが正社員ではなく派遣社員であったり、健康状態に問題があり団体信用生命保険に加入できなかったりなど、借り入れの要件に当てはまらないと借りることができません。

離婚しても保証人の立場は解消されない

離婚の場合、さまざまな問題に直面します。住宅ローンもそのひとつです。

仮に離婚をしても、債務における連帯保証の立場が解消されるわけではありません。

また、共有名義である住宅そのものの取り扱いも話し合いが必要になるでしょう。

この場合、売却や債務をどちらかに一本化するなどの方法が考えられますが、どちらも簡単にはいかないのが現実です(一本化については、次の章で詳しく触れます)。

4.ペアローン特有のリスクを知る

ペアローンにすることにより、次のようなリスクが生じるので、あらかじめ対応しておくとよいでしょう。

団体信用生命保険の保障はひとり分

団体信用生命保険で保障される金額は、各契約者のローン金額までです。

そのため、ペアローンを組んでいた夫婦のうち、不幸にも妻が死亡してしまった場合、妻の残債は完済できますが、残された夫のローンは残ります。

夫にしてみれば、自分の債務が残っただけなので、想定の範囲内と思えるかもしれません。

しかし、幼い子どもがいる場合はどうでしょうか?

夫が子どもの面倒をすべて見るため、勤務時間の短縮や転職などの生活の変化により、収入が減ってしまうことも考えられます。

万一のときのために、手厚い保障が必要ならば、お互いの借り入れ額の分を生命保険でカバーすることも検討するとよいでしょう。

将来のローン一本化は困難

将来、離職や病気、勤め先の状況の変化などによって、お互いの収入バランスが変化した場合や離婚の場合、ペアローンを続けていくことが困難になるケースもあります。

この場合の対策として、一方が残債を引き受けたり、借り換えを行いローンをひとつにまとめる方法もありますが、残債と引き受け側の収入とのバランスが審査されますので、ギリギリで借り入れをしていたかたには難しい方法になります。

また、物件の時価よりもローン残高の方が多い「オーバーローン」の場合、断られるか、一部繰り上げ返済を求められる場合もあり、別の保証人を求められる場合もあります。

このように、将来困ってからペアローンを一本化するのは、かなり困難で大変であることは知っておきましょう。

5.ペアローンのチェックポイント

次に、ペアローンの活用に向いているケースとして「より多くの借り入れ額を得たい場合」と「二人で住宅ローン控除を受けたい場合」が挙げられます。

このケースの効果を確認していきたいと思います。

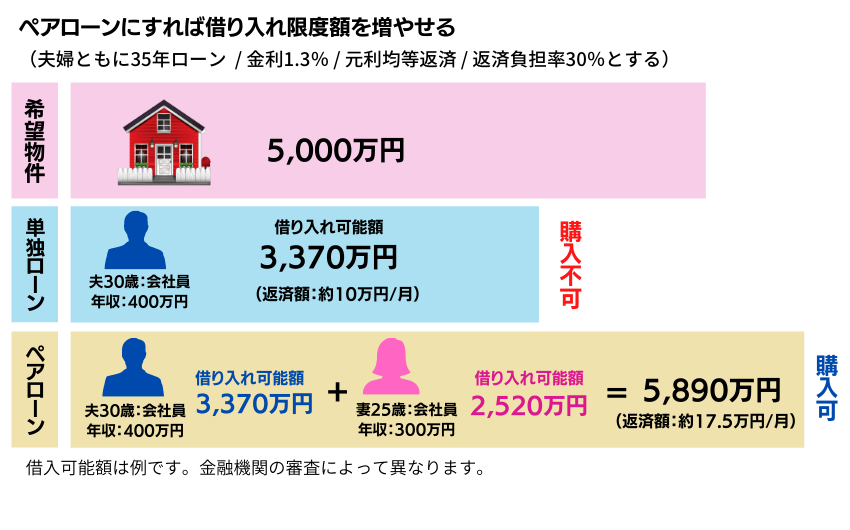

借り入れ可能額の比較

単独ローン利用とペアローン利用の借り入れ限度額を比較してみました。

ひとりでは希望額を借りられなくても、ペアローンによって借り入れできる額が増え、購入が可能になることもあります。

ペアローンにすることでどのくらい借り入れできる額が増えるのか、金融機関などに試算してもらうとよいでしょう。

ただし、月々の返済額についてもしっかりチェックしましょう。

ペアローンにすることで、借り入れ額が増えた分、返済額も増えます。本当に返し続けられる金額なのか、慎重に確認しましょう。

住宅ローン控除の効果

たとえば夫2,000万円、妻1,000万円の住宅ローン残高があるとすると、最大で夫20万円+妻10万円=合計30万円の控除を受けることができます。

実際は、各人が収める所得税の範囲までしか控除されないので、30万円より少なくなることもあるかもしれません。

しかし、借り入れ額も増えているとはいえ、無理のない返済計画を立てている前提で考えれば、単独ローンに比べると、二人分の住宅ローン控除は、家計負担の軽減にはなるでしょう。

6.よくある質問

親子でペアローンは組めますか?

ペアローンは夫婦に限られたことではなく、同居要件などの一定要件を満たしていれば、親子で利用することも可能です。

注意点としては、子が結婚をして家族を持った場合、同居するのか?別の家に住むのか?同居できるスペースはあるのか?別の家に住む場合、ローンを抱えたまま生活ができるのか?など、将来におけるお互いのライフプランや家族構成の変化を視野に入れて検討する必要があるでしょう。

ペアローンの借り換えはできますか?

借り換えは可能ですが、両者同時に同じ銀行への借り換えを行う必要があります。

金融機関は住宅を担保として、それぞれに抵当権の設定をしているのですが、一方だけ借り換えにより抵当権を抹消しても、もう一方の借り入れの抵当権が残っている状態では、他の金融機関は貸付をしてくれないのが一般的だからです。

借り入れ金額は持分割合に関係しますか?

住宅の持ち分の割合(所有権割合)と実際に支払った住宅資金(頭金や住宅ローン含む)の割合が違っていると、利益を受けた分だけ贈与税の対象となります。

たとえば持ち分の比率は、夫50%:妻50%なのに、支払い額は、夫3,000万円、妻2,000万円の場合、妻は夫から500万円の贈与を受けたと判断されますので、持分割合の登記は注意しましょう。税についての詳細は所轄の税務署や税理士にご相談ください。

(FP相談室について)

お金に関するさまざまな相談を受けるファイナンシャルプランナーの視点で、お金に関するニュースや金融商品・サービスについて解説いただくコーナーです。

岩本 雄一(いわもと ゆういち)

有限会社オフィス・ジーユーエヌ 代表取締役

CFP®(国際ライセンス)/証券外務員資格(2種)/実践合気道広域指導員

元広告マン×武道家×FP

年間300人相手にFP資格取得に導くプロFP講師。「アウェイをホームに変える男」という異名も持つ。広告マン時代に「物事を多面的に見る・分かりやすく伝える」ことを学び、武道指導における「与えるのは答えではなく気付き」という持論をFP業にも生かして活動中。

現在、講師・執筆・相談業の他に、別法人を立ち上げ、親子にお金の大切さを伝えるため「家計お助け銭隊!FPレンジャー」の運営、ゲームで人材育成をする研修「G-トレ」の提供を行っている。